Top 7 PayPal-Alternativen für Online-Zahlungen

PayPal ist eines der beliebtesten Online-Zahlungssysteme. Allerdings wird PayPal nicht in allen Ländern und von nicht allen Personen verwendet. Wenn Sie PayPal nicht für Geldüberweisungen oder Online-Zahlungen verwenden können, sollten Sie eine dieser Alternativen zu PayPal in Betracht ziehen, die ähnliche Funktionen und ein großartiges Benutzererlebnis bietet.

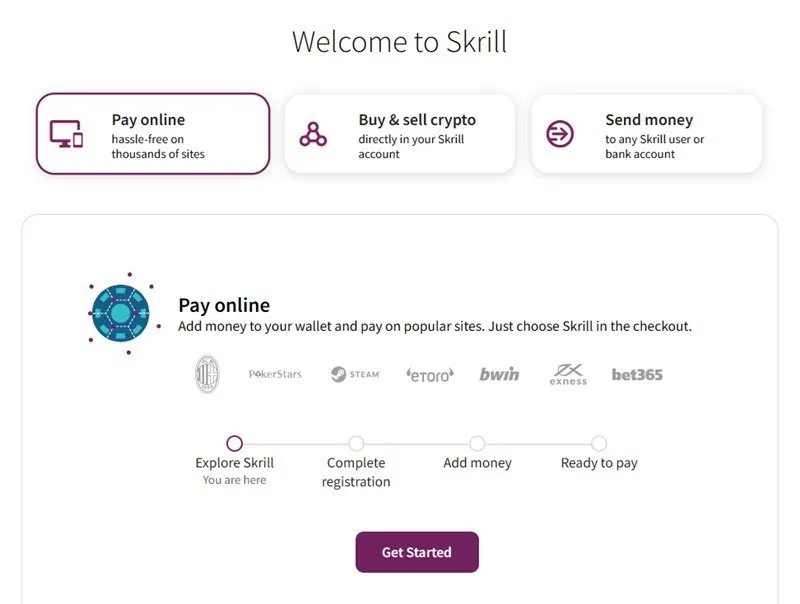

1. Skrill

Eine der besten PayPal-Alternativen ist Skrill . Das Prinzip ist ähnlich: Sie benötigen lediglich eine E-Mail-Adresse und eine Telefonnummer, um Geld zu senden/empfangen. Skrill ist ein wahrhaft internationaler Dienst mit globaler Abdeckung – er ist in mehr als 130 Ländern tätig und unterstützt 40 Währungen. Skrill ist aufgrund seiner Zwei-Faktor-Authentifizierung und der von VeriSign betriebenen 128-Bit-Verschlüsselungssicherheit sehr beliebt und wird auf vielen Websites akzeptiert.

Der Geldempfang ist kostenlos, ebenso wie die Einzahlung von Geldern über Bankkonten (ACH, elektronische Überweisungen) und Visa/MasterCard. Auch das Senden von Geld von einem US-Skrill-Kunden an einen anderen ist kostenlos. Für jede Online-Zahlung aus den USA an einen Kunden außerhalb der USA fällt jedoch eine Fremdwährungsgebühr von 3,99 % für den Empfänger an. Um loszulegen, führen Sie eine einfache Registrierung durch und bestätigen Sie Ihre Zahlungsart.

Es gibt zwei Stufen eines Skrill-Kontos: normales „Skriller“ und „True Skriller“. Bei letzterer Stufe entfallen die 5,5 % Bankabhebungsgebühren. Sie können auch eine Prepaid-Skrill-Visa-Karte beantragen. Der größte Nachteil entsteht, wenn Ihr Konto inaktiv wird. Ihnen werden 5 $ pro Monat von Ihrem verfügbaren Guthaben abgebucht. Um dies zu vermeiden, müssen Sie mindestens alle 12 Monate eine Transaktion durchführen.

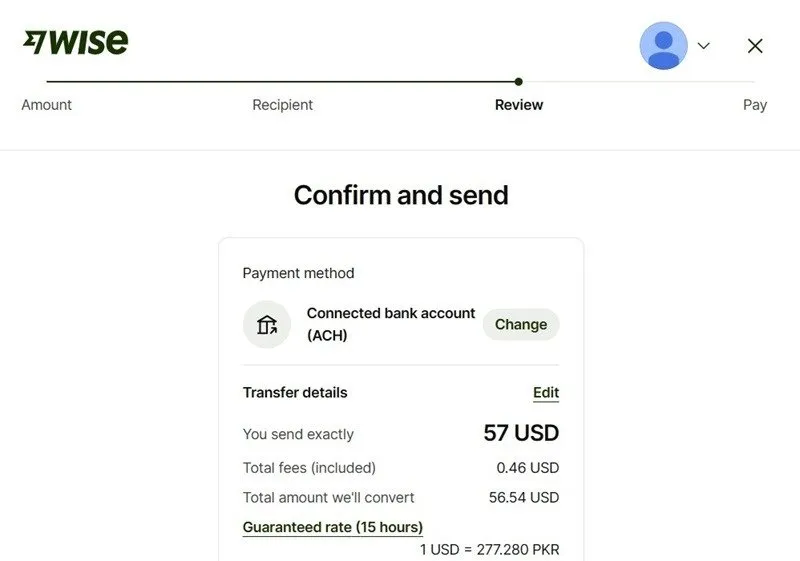

2. Weise

Wise (früher bekannt als TransferWise) ist derzeit in über 160 Ländern tätig und hilft Ihnen bei der Verwaltung von Geldern in 40 Währungen. Ähnlich wie bei PayPal benötigen Sie für Ihr Wise- Konto nur eine E-Mail-Adresse, für die Zwei-Faktor-Authentifizierung ist jedoch eine Telefonnummer erforderlich. Zusätzlich zu einem eindeutigen Code zur Authentifizierung bietet die Site robuste Sicherheit durch E-Mail-Benachrichtigungen und spezielle Sicherheitsteams zur Betrugsbekämpfung.

Um jemandem eine Zahlung zu leisten, suchen Sie die Person einfach im Internet anhand ihres Namens, @wisetag oder ihrer E-Mail-Adresse. Wählen Sie die Zahlungsart aus, die verwendet wird, und Sie können eine einfache Online-Zahlung über Ihr Bankkonto oder mit Kreditkarte vornehmen. Wise akzeptiert keine Kreditkarten aus den USA oder AMEX-Karten, daher ist es möglicherweise keine gute PayPal-Alternative für Amerikaner, aber es befolgt die US-Vorschriften.

Wise erhebt sehr niedrige Gebühren für Geldüberweisungen in ein anderes Land. Die Gebühren werden dem Empfänger und nicht dem Absender in Rechnung gestellt. Wise bietet außerdem wirklich gute Wechselkurse. Wenn Sie Wise im Inland in den USA verwenden, ist das Senden von Geld über ACH kostenlos. Wenn Sie jedoch Geld per Inlandsüberweisung oder SWIFT-Überweisung senden, kostet es jedes Mal 4,14 $.

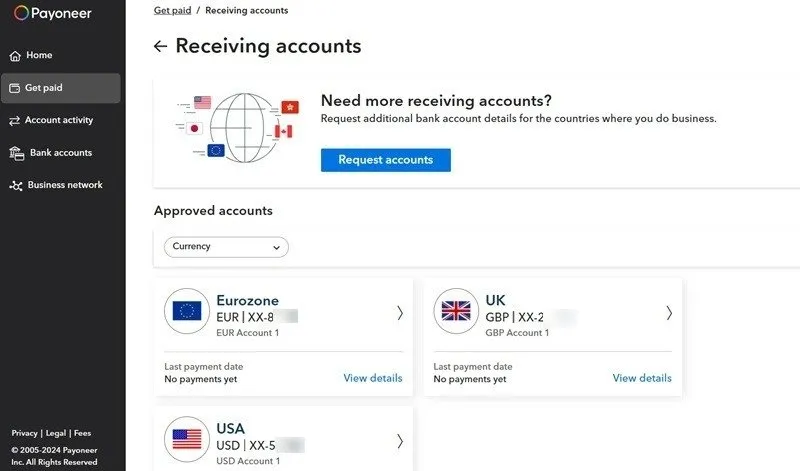

3. Payoneer

Wenn Sie nach einem Online-Geldtransferkonto in mehreren Währungen suchen, mit dem Sie jede Währung zu den niedrigsten Gebühren überweisen und akzeptieren können, ist Payoneer eine der besten Alternativen zu PayPal. Es ist ein an der NASDAQ notiertes Unternehmen mit Sitz in New York City. Es ist in 190 Ländern tätig und unterstützt Auszahlungen in über 70 Währungen.

Die Plattform ist durch eine zweistufige Verifizierung gesichert und erfüllt alle Anforderungen, da sie von FedNow geprüft wurde. Mit Payoneer können Sie Geld in jeder Währung empfangen, auch wenn Sie nicht in dem jeweiligen Land wohnen, genau wie ein Einheimischer. Sie können jedoch nur Geld in Ihrer eigenen Landeswährung abheben.

Wenn Sie eine Online-Zahlung in USD, EUR oder GBP vom Guthaben eines anderen Payoneer-Benutzers erhalten, entstehen für keinen von Ihnen Gebühren. Für ACH-Überweisungen aus den USA fällt jedoch eine Gebühr von 1 % an. Zahlungen mit US-Kreditkarten sind mit 3,99 % plus 0,49 $ pro Transaktion am teuersten. Der Hauptnachteil von Payoneer ist die potenzielle jährliche Kontogebühr von 29,95 $ bei Inaktivität.

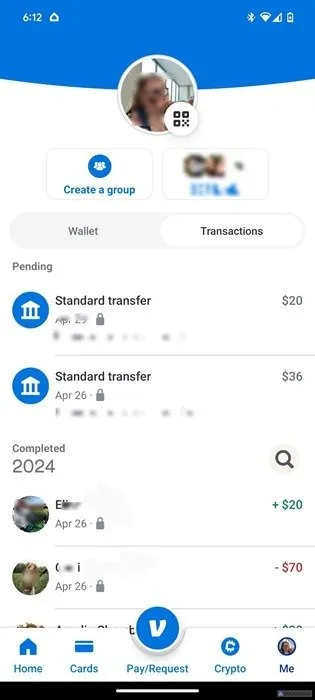

4. Venmo

Wenn Sie in den USA leben und internationale Zahlungen nicht wichtig sind, könnte Venmo das Richtige für Sie sein. Dieser Service eignet sich besonders gut für mobile Zahlungen und ist hervorragend zum Aufteilen von Zahlungen geeignet. Wenn Sie mit Freunden in einem Restaurant sind, können Sie Venmo verwenden, um die Rechnung und das Trinkgeld gleichmäßig unter allen aufzuteilen.

Die App verwendet eine bankübliche Verschlüsselung mit Multifaktor-Authentifizierung und PIN für maximale Sicherheit. Sie sollten jedoch auf gefälschte Venmo-Konten achten und Vorauszahlungen an Fremde vermeiden. Die Online-Transaktionen können so klein wie möglich sein (nur 0,26 $), und Sie können Ihre eigene Venmo-Gruppe unter Familie und Freunden für reibungslose Überweisungen erstellen. Es werden auch direkte Zahlungen in Kryptowährung unterstützt.

Was den Leuten an Venmo nicht gefällt, ist, dass Ihre digitalen Zahlungen öffentlich sind, sofern Sie die Einstellungen nicht ändern, um die Privatsphäre zu schützen. Außerdem kostet das Senden von Geld an einen anderen Venmo-Benutzer 1,9 % plus 10 Cent, und die Tap-to-Pay-Gebühren sind mit 2,29 % plus 9 Cent höher. Alternativen wie PayPal, Skrill und Wise berechnen Ihnen nichts, wenn Sie mit dem Geld auf Ihrem Konto bezahlen.

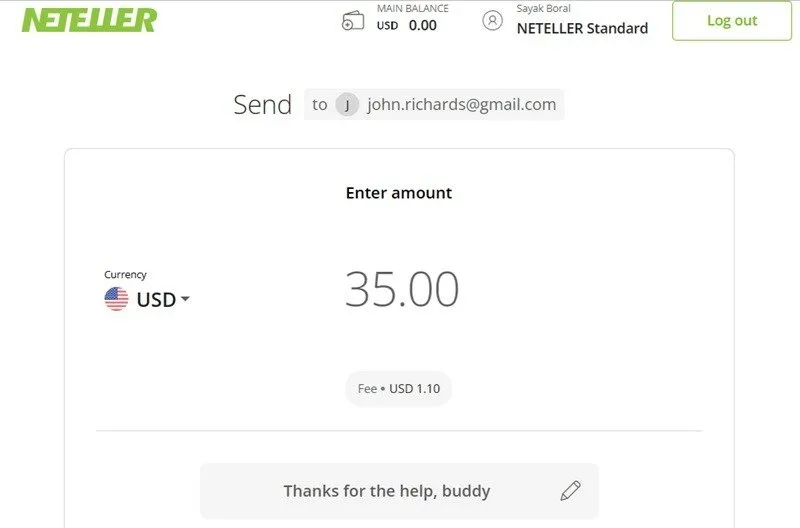

5. Neteller

Neteller ist PayPal sehr ähnlich. Es ist eine gute Wahl für Benutzer in Europa und einigen asiatischen Ländern, wird in den USA jedoch derzeit nicht mehr angeboten. Sie können Ihr Neteller-Konto jedoch weiterhin mit USD und Bitcoins aufladen. Sie können Neteller auch zum Online-Shopping verwenden. Es verwendet militärische Verschlüsselung, höhere Redundanz und regelmäßige Backups, um maximale Benutzersicherheit zu gewährleisten.

Wenn Sie sich in einem Land befinden, in dem Neteller zugelassen ist, können Sie damit Geld senden und empfangen sowie auf eine Karte abheben. Die Überweisungsgebühren sind mit nur 1,45 % recht niedrig, mit einer Mindestgebühr von 0,50 $ pro Transaktion. Sie können Ihr Limit erhöhen, indem Sie eine Einzahlung auf sich selbst vornehmen.

Neteller berechnet für Geldtransfers normalerweise sehr wenig. Wenn Sie Geld von Ihrem Neteller-Konto senden, kostet es weder Ihnen noch dem Empfänger etwas. Aber es gibt einen großen Nachteil. Wenn Sie Geld von Neteller abheben und auf Ihr Bankkonto einzahlen, kostet es jedes Mal 10 $. Wenn Sie Visa oder Mastercard verwenden, werden 0,75 % des Betrags einbehalten, und wenn Sie Skrill verwenden, werden 3,49 % des Betrags einbehalten.

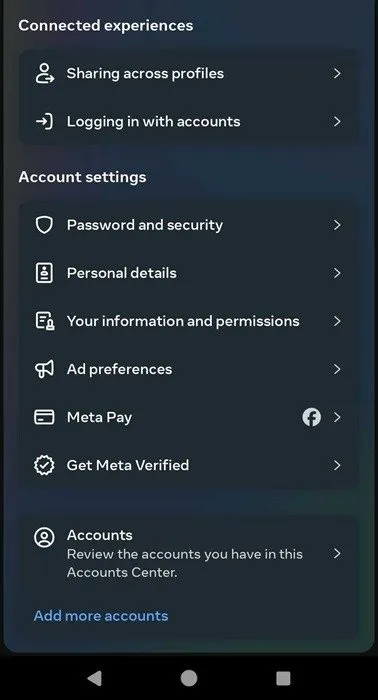

6. Meta Pay (ehemals Facebook Payments)

Meta Pay by Facebook ist keine echte PayPal-Alternative, hat aber seine eigenen Vorteile. Nachdem Sie eine von einer US-Bank ausgestellte Debit- oder Kreditkarte hinzugefügt haben, können Sie Ihren Freunden beim Chatten Geld senden. Der Dienst ist einfach zu nutzen, da er nur ein Facebook-, Facebook Messenger- oder Instagram-Konto in den USA erfordert

Sie können den Dienst sowohl auf einem Desktop als auch in mobilen Apps nutzen. Gehen Sie zu den Kontoeinstellungen und aktivieren Sie die Meta Pay-Optionen . Das Konto ist durch Ihre Facebook-Authentifizierung geschützt. Das Beste daran ist, dass das Senden und Empfangen von Geld über Meta Pay kostenlos ist. Es können jedoch Gebühren von Ihrer Bank, Kreditkarte oder Ihrem PayPal-Konto erhoben werden, um das Guthaben aufzuladen.

Der größte Nachteil von Meta Pay ist, dass der Dienst aufgrund von Datenschutzbedenken bei Facebook nicht so weithin vertrauenswürdig ist. Es gibt keine klaren Angaben zu den Transaktionslimits, obwohl diese bei Ihren Debit- und Kreditkarten von Visa und MasterCard immer noch irgendwo zwischen 5.000 und 10.000 US-Dollar liegen.

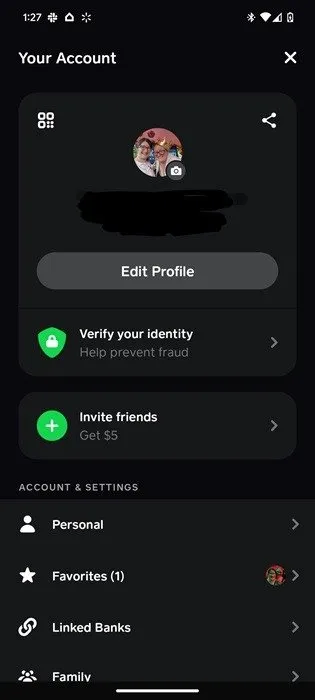

7. Cash App

Cash App ist in den USA recht beliebt. Sie ist nur in einem anderen Land verfügbar – Großbritannien – wird aber von einem anderen Unternehmen verwaltet. Die internationalen Überweisungen von Großbritannien in die USA wurden aufgrund regulatorischer Engpässe inzwischen eingestellt. Wenn Sie jedoch ein US-amerikanischer Inlandsnutzer sind, werden Sie sie trotzdem nützlich finden, und die App erfreut sich schnell wachsender Beliebtheit, insbesondere für den Verkauf von Artikeln im Facebook Marketplace.

Cash App unterscheidet sich von Venmo, da Ihre Zahlungen vertraulich bleiben – nur Sie können sie sehen. Um die App auf Ihrem Telefon zu öffnen, müssen Sie eine PIN oder Ihren Fingerabdruck verwenden, was die App sicherer macht, falls jemand Ihr Telefon nimmt.

Wenn Sie sofort Geld senden müssen, berechnet Cash App eine geringe Gebühr zwischen 0,50 % und 1,75 %. Wenn es Ihnen jedoch nichts ausmacht, ein oder zwei Tage zu warten, ist das Senden von Geld kostenlos.

Diese sieben PayPal-Alternativen sind alle gut, aber je nachdem, wo Sie leben, sind nicht alle davon anwendbar. Sie können auch eine dieser NFC-Apps für mobile Zahlungen (Google Pay, Samsung Pay, Apple Pay usw.) für Online-Zahlungen ausprobieren.

Bildnachweis: Pixabay . Alle Screenshots von Sayak Boral.

Schreibe einen Kommentar